تابلوخوانی در بورس چیست + آموزش اصطلاحات تابلو خوانی

تابلو خوانی در بورسیکی از ابزارهایی است که به شما کمک می کند در بازار بورس مانند یک حرفه ای عمل کنید. اگر نمی دانید تابلو خوانی در بورس چیست و یا با نحوه انجام آن آشنا نیستید و اصطلاحات تابلوخوانی برای شما ناآشنا است، در این مقاله از سایت کارگزاریاب با موضوع تابلو خوانی در بورس و آموزش اصطلاحات تابلو خوانی، همراه ما باشید.

در ادامه ضمن آشنایی با معنی و مفهوم تابلو خوانی در بورس، به سوالاتی از جمله چرا آموزش تابلو خوانی اهیت دارد، اصطلاخات تابلو خوانی کدامند؟ پاسخ داده شده است. همچنین اهمیت تابلو خوانی نسبت به تحلیل تکنیکال و تحلیل بنیادی نیز مورد مقایسه قرار گرفته است.

منظور از تابلو خوانی در بورس چیست؟

پیش از آنکه با معنی و مفهوم تابلو خوانی آشنا شوید لازم است بدانید سایت TSETMC.COM چیست. این سایت با عنوان هایی چون تابلوی بورس یا تابلوی معاملات در بین سرمایه گذاران و فعالان بازار سرمایه شناخته می شود که مرجع رسمی آمار معاملات در بازار سرمایه ایران است و اطلاعات مفید و مهمی از معاملات هر روزه بازار بورس در اختیار سهامداران و فعالان بازار قرار می دهد.

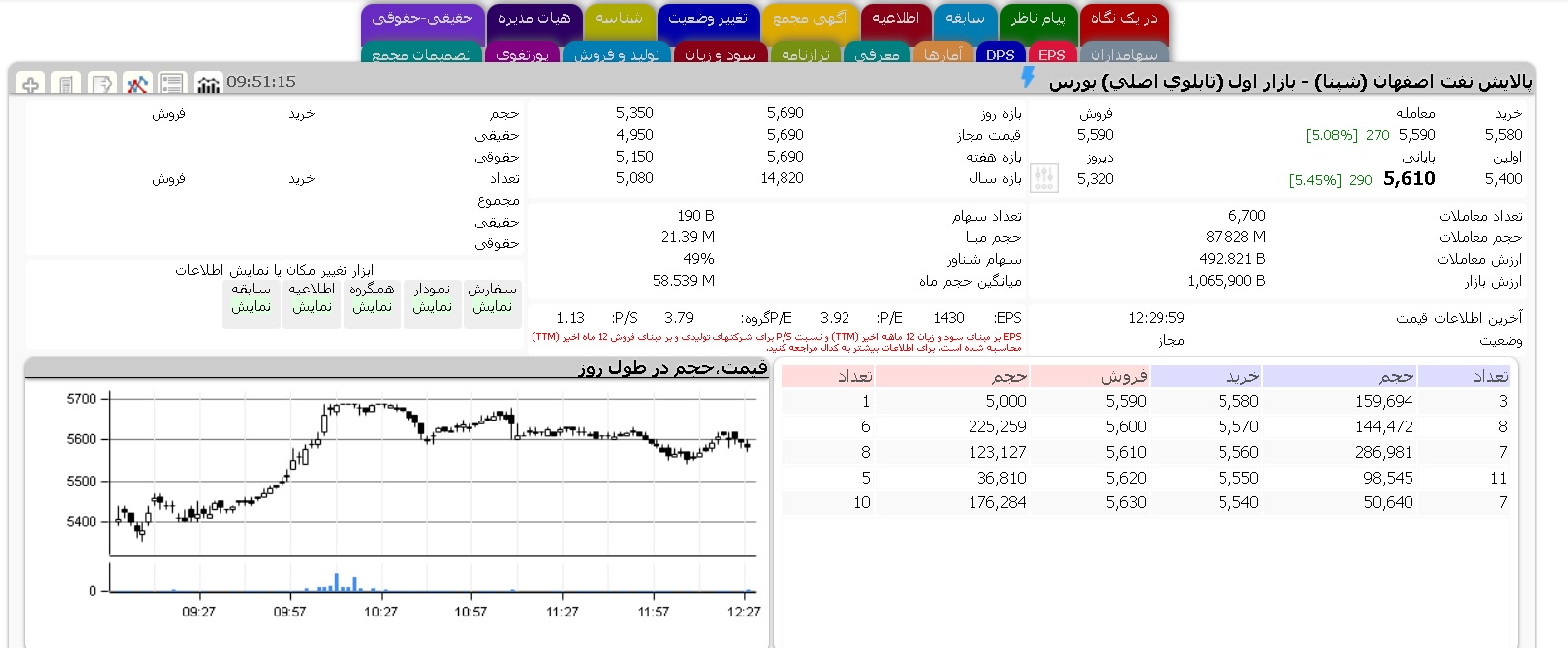

در این سایت در کنار اطلاعات مربوط به شاخص های معروف بازار سرمایه، اطلاعات دقیق و مهمی درباره نماد و معاملات مربوط به نماد شرکت های مختلف بورسی و فرابورس وجود دارد. لازم است بدانید در سایت tsetmc هر یک از نمادهای بازار یک تابلو مخصوص به خود دارند که حاوی اطلاعات و مشخصاتی چون قیمت های خرید و فروش سهم، تعداد خریداران، تعداد فروشندگان، تعداد معامله گران حقیقی و حقوق، حجم معاملات و اطلاعات مهم دیگر می باشد.

در زیر یک نمونه تابلو معاملاتی می بینید.

حالا که دانستید تابلو در سایت tsetmc چیست و هر یک از نمادها برای خود تابلو دارند، با مفهوم تابلو خوانی در بورس آشنا شوید. در یک تعریف ساده باید گفت به دانش تجزیه و تحلیل تابلو نماد در سایت tsetmc تابلو خوانی می گویند.

سرمایه گذاران پیش از آنکه اقدام به خرید یا فروش سهام کنند، سهم مورد نظر خود را به جهات مختلف مورد بررسی و تحلیل قرار می دهند و سپس نسبت به خرید یا فروش سهم اقدام نمی نمایند. حال تابلو خوانی نیز یکی از روش های تحلیل سهام در بورس است که در آن به بررسی اطلاعاتی شامل میزان خرید و فروش سهامداران حقیقی و حقوقی، حجم معاملات، مقایسه حجم معاملات با میانگین یک ماهه، قدرت خریدار به فروشنده، نسبت های EPS و P/E مورد پرداخته می شود. بعد از اینکه فعال بورسی موارد ذکر شده در تابلو نماد را مورد بررسی قرار داد و نشانه های خوبی دریافت کرد، اقدام به خرید سهم می کند.

با سایت TSETMC بیشتر آشنا شوید

همانطور که دانستید سایت TSETMC مرجع رسمی آمار معاملات در بازار سرمایه کشور است که حاوی اطلاعات مهمی درباره معاملات انجام شده بر روی سهام شرکت های بورسی و فرابورسی می باشد. این اطلاعات توسط سهامداران و فعالان بورسی در معاملاتشان مورد استفاده قرار می گیرد.

صفحه اول TSETMC اطلاعات مربوط به شاخص های منتخب بازار و نمادهای پر تراکنش را نشان می دهد. شاخص کل و شاخص هم وزن دو شاخص بورس معروف تر و شناخته شده تر بازار هستند که وضعیت کلی شرکت های کوچک و بزرگ بازار را نشان می دهند. شاخص کل از نمادهای بزرگ تاثیر می پذیرد و شاخص هم وزن نیز تحت تاثیر یکسان کل نمادهای کوچک و بزرگ بازار قرار دارد.

علاوه بر اینها در این سایت برای هر یک از نمادها صفحه جداگانه ای وجود دارد که «تابلوی نماد» نامیده می شود. تابلو نماد حاوی اطلاعات مهمی است.

برای دسترسی به تابلو معاملات دو راه زیر وجود دارد:

- جستجوی نماد مورد نظر در موتورهای جستجو

- ورود به سایت tsetmc.com و سپس جستجو نماد

آشنایی با اصطلاحات تابلو خوانی

در تابلو کلیه نمادهای بورسی و فرابورسی اصطلاحات مشابه اما با مقادیر مختلف وجود دارد که در تحلیل تابلو خوانی مورد استفاده قرار می گیرند. آموزش و فراگیری اصطلاحات تابلو خوانی برای داشتن معامله ای درست و منطقی امری ضروری است. در ادامه با مهمترین اصطلاحات تابلو خوانی آشنا شوید:

- قیمت پایانی سهام

- قیمت مجاز

- ارزش معاملات

- تعداد معاملات

- آخرین معاملات

- اولین قیمت سهام

- بازه سال، هفته و روز

- ارزش بازار

- حجم مبنا

- حجم معاملات

- تعداد سهام

- P/E

- بررسی EPS

- سهام شناور

- پیام ناظر

- آگهی مجمع

- و …

قیمت سهم

قیمت سهام یکی از جذاب ترین بخش های تابلو خوانی می باشد. «قیمت معامله» آخرین قیمت معامله شده سهام می باشد. «قیمت پایانی» نیز قیمتی است که سهم در پایان روز کاری با آن قیمت بسته می شود. قیمت پایانی میانگین قیمت های معامله شده در یک روز کاری با توحه به حجم معاملات می باشد.

نکته ای که در رابطه با قیمت معامله و قیمت پایانی وجود دارد این است که، اگر آخرین قیمت معامله بیشتر از قیمت پایانی باشد، نشانه خوبی برای معاملات روز بعد می باشد و روند سهم در روز کاری بعدی احتمالا مثبت است. عکس این موضوع نیز وجود دارد.

عامل اثرگذار بر قیمت پایانی، حجم مبنا می باشد. اگر تعداد سهام معامله شده خیلی کمتر از حجم مبنا باشد، قیمت پایانی تغییر چندانی نخواهد داشت و نزدیک به صفر خواهد بود.

بازه های قیمتی نمادها

بازه های قیمتی نماد از دیگر موارد تابلو خوانی می باشد که باید فرا گرفت.

بازه روز

بازه روز سهم، حداقل و حداکثر قیمتی است که سهم در یک روز معامله می شود. بازه روز تغییرات قیمت سهام در همان روز معاملاتی را نشان می دهد. به عنوان مثال سهمی در شروع معاملات ساعت 9:00 با قیمت 8230 ریال معامله شده است و سپس در پی افزایش تقاضا، قیمت تا محدوده 8400 ریال رشد می کند و تا پایان آن روز کاری در همین محدوده می ماند. پس بازه روز سهم (8230 – 8400) می باشد.

بازه مجاز

بازه مجاز، نشان دهنده محدوده قیمتی می باشد که سهم می تواند در طول یک روز کاری در آن نوسان کند. به عبارتی سهامداران باید سفارشات خرید و فروش خود را در این بازه مجاز ثبت نمایند.

بازه هفته

بازه هفته، تغییرات قیمتی سهم را در طول یک هفته کاری نشان می دهد. نکته ای که در این خصوص وجود دارد این است که اگر زمانی در معاملات خود قصد نوسانگیری و خرید و فروش کوتاه مدت داشتید، سهم مد نظر خود را در سقف قیمتی بازه هفتگی خریداری نکنید.

بازه سال

بازه سال کف و سقف تغییرات قیمت در یک سال گذشته را نشان می دهد. حال اگر قصد خرید و ورود به سهی را دارید دقت نمایید که سهم را در سقف بازه سال نخرید چرا که خرید در سقف با ریسک همراه است. هر چند در کنار تابلو خوانی، با استفاده از تحلیل تکنیکال و حجم معاملات می توانید تصمیم بهتری بگیرید.

تعداد و حجم معاملات هر نماد

تعداد و حجم معاملات سهام یکی دیگر از مواردی است که در تابلو خوانی مورد توجه معامله گران قرار می گیرد و در تابلو هر نماد به وضوح مشخص است. همانطور که می دانید در کنار سهامداران خرد و حقیقی، سهامداران حقوقی نیز وجود دارند. حال اگر حقوقی ای اقدام به عرضه آشاری سهام کند، نشان از آن دارد که رشد سهم تقریبا به پایان رسیده. پس زمانی که حجم عرضه های حقوقی ها بالاست نباید وارد سهم شد.

اگر حجم معاملات در یک روز کاری چند برابر میانگین حجم ماه باشد، نشانه مثبتی برای سهم خواهد بود.

حجم معامله را نسبت به کل سهام شرکت و شناوری آن بررسی کنید و حجم معاملات روزهای گذشته را نیز در نظر داشته باشید.

حجم مبنا چیست؟

حجم مبنا، حداقل تعداد سهام شرکت است که در هر روز کاری باید مورد داد و ستد قرار گیرد تا نوسان قیمتی مجاز براساس سقف دامنه نوسان برای سهم شکل گیرد و قیمت شروع سهم برای روز بعد تعیین گردد. پس حجم مبنا در تعیین قیمت پایانی نمادهای بورسی تاثر داشته و مشخص می کند آیا اعمال تمام تغییرات مجاز در قیمت برای تعیین قیمت شروع روز بعد سهم امکان پذیر است یا خیر. حجم مبنای روزانه هر سهم در بورس برابر با 0/0008 (هشت ده هزارم) کل سهام آن شرکت می باشد.

ارزش معاملات

ارزش معاملات هر نماد در یک روز کاری، از ضرب حجم معاملات در قیمت سهام معامله بدست می آید. در کنار ارزش معاملات، ارزش بازار نیز وجود دارد که به معنای تعداد کل سهام شرکت ضربدر قیمت روز سهم می باشد.

سهام شناور

سهام شناور یکی دیگر از اصطلاحات تابلو خوانی می باشد. سهام شناور آزاد تعداد سهام موجود برای داد و ستد یک سهام خاص می باشد. بخش بزرگی از سهام یک شرکت در اختیار سهامداران حقوقی بوده و بخشی کمتر در اختیار سهامداران خردقرار دارد که به طور روزانه در بازار قابل خرید و فروش ومعامله می باشد.

میانگین حجم ماه

میانگین حجم ماه، میانگین تعداد سهامی که در یک ماه گذشته معامله شده اند را نشان می دهد.

اصطلاح EPS (سود هر سهم یک شرکت)

EPS یکی از مهم ترین مفاهیم بورسی است که به صورت مستقیم و غیرمستقیم بر قیمت سهام شرکت ها تاثیر می گذارد. EPS یک شرکت برابر است با میزان سودی که در آن شرکت به ازای هر یک عدد سهم شرکت بدست می آید.

منظور از نسبت قیمت به درآمد (P/E) چیست؟

نسبت قیمت به درآمد از تقسیم قیمت جاری سهم (قیمت تابلوی سهم) بر سود هر سهم بدست می آید. P/E همیشه مورد توجه سرمایه گذاران و فعالان بازار سرمایه بوده است و به عنوان ابزاری رایج در تحلیل بنیادی سهم کاربرد دارد. این نسبت در کنار برآورد دقیق سود هر سهم، برآورد دقیق تری از ارزش ذاتی سهم می دهد.

سود هر سهم برآوردی * قیمت به درآمد هر سهم برآوردی= ارزش ذاتی سهم

P/E گروه

بیانگر میانگین مقدار (P/E) شرکت هایی که در یک صنعت فعالیت دارند، می باشد.

خرید و فروش حقوقی

بخشی از تابلو هر نماد معاملات سرمایه گذاران حقیقی و حقوقی را نشان می دهد. سرمایه گذاران حقیقی افرادی هستند که کد معاملاتی دریافت و سپس اقدام به خرید سهام می کنند اما سرمایه گذاران حقوقی در واقع شرکت های ثبت شده ای هستند که از طریق شرکت خود کد بورسی دریافت می کنند.

کارگزاری ها، صندوق های سرمایه گذاری، شرکت های سبدگردانی و … نمونه ای سرمایه گذاران حقوقی می باشند. سرمایه گذاران حقیقی دید کوتاه مدت و میان مدت دارند و با دید کسب بازدهی مطلوب وارد سهم می شوند. حال آنکه حقوقی ها از تمام حقایق بنیادین و تکنیکال سهم ها با خبر بوده و حتی گاها در ساختار شرکت ها حضور دارند و هدفشان کنترل قیمت سهام می باشد.

آن دسته از حقوقی هایی که درصد زیادی از سهام شرکت را در اختیار دارند، اثرگذاری زیادی بر قیمت سهام دارند و می توانند جهت دهنده قمیت سهام در بازار باشند و با عرضه یا خرید سهم می توانند نوسانات مثبت و منفی در سهم ایجاد کنند.

کد به کد سهم توسط حقوقی ها چیست؟

فروش سهم توسط سهامدار حقوقی موجب ایجاد ترس شده و احتمال ریزش یا کند شدن روند صعودی سهم را در پی دارد که موجب می شود سهامداران حقیقی سهم نیز اقدام به فروش کنند و در نتیجه عرضه ها افزایش یافته و سهم دچار ریزش می شود. اما همه این اتفاقات ظاهری بوده و حقیقت پشت پرده چیز دیگری است.

در این شرایط سهامدار حقوقی سهم عرضه شده خود را به صورت کد به کد به افراد حقیقی که از اعضای همان سازمان حقوقی هستند، واگذار می کنند. سپس فرد حقیقی در پایین ترین قیمت اقدام به جمع آوری سهم های عرضه شده می کند و مجدد قیمت سهم را صعودی می کند. به این ترتیب سهامداران حقوقی با خرید سهم در کف و فروش در بالاترین قیمت، سود زیادی کسب می کنند.

Dps در تابلو خوانی چیست؟

Dps سود تقسیمی هر سهم می باشد. در نظر بگیرید شرکتی در پایان سال مالی به ازای هر سهم 8453 ریال سود ساخته است که در مجمع و بنا به تصمیم هیئت مدیره مقرر می گردد از سود محقق شده هر سهم، 600 تومان به عنوان سود تقسیمی میان سهامداران توزیع شود، این میزان سود را Dps می نامند.

پیام ناظر

در سامانه معاملاتی آنلاین کارگزاری ها و همچنین در سایت TSETMC بخشی مختص پیام های ناظر بازار می باشد که در طول ساعت کاری پیام هایی درخصوص توقف و بازگشایی نمادها منتشر می شود. به این ترتیب توصیه می گردد به هنگام تابلو خوانی به این بخش نیز مراجعه نمایید و از وضعیت نماد باخبر شوید.

سخن آخر

تابلو خوانی یکی از روش های تحلیل نمادها در بورس می باشد. نسبت به تحلیل تکنیکال و بنیادی، روشی جدید در بازار سرمایه می باشد و در بین سرمایه گذاران و فعالان بورسی به طور کامل جا افتاده است. به طوری که برخی از فعالان تنها با تابلو خوانی اقدام به معامله می کنند. تابلو خوانی و بازار خوانی در شمار مهارت های بسیار مهم و کاربردی بورس قرار گرفته اند. با کسب مهارت تابلو خوانی و آموزش کامل اصطلاحات تابلو خوانی، به راحتی می توانید اتفاق هایی که در تابلو معاملاتی نمادها را میبینید، تجزیه و تحلیل کنید و رفتار سهامداران حقوقی را به راحتی پیش بینی کنید. در صورت مسلط شدن بر تحلیل تابلو خوانی می توانید معاملات موفق آمیزی داشته باشید.