تحلیل تکنیکال چیست و چه کاربردی دارد؟ مبتدیان از کجا شروع شروع کنند؟

افرادی که قصد سرمایه گذاری و فعالیت در بازار بورس تهران را دارند، برای ورود به بورس می توانند به دو طریق اقدام نمایند. روش اول ورود به بازار سرمایه، سرمایه گذاری به روش غیرمستقیم از طریق شرکت های سبدگردان، خرید واحدهای صندوق درآمد ثابت و … می باشد. روش دوم سرمایه گذاری مستقیم در بورس توسط خود شخص می باشد. روش غیرمستقیم برای افرادی در اولویت قرار می گیرد که وقت لازم برای آموزش و کسب دانش لازم را ندارند. افرادی هم که دانش و مهارت لازم را دارند، می توانند به صورت مستقیم در بورس فعالیت کنند.

اما فعالیت مستقیم در بورس به همین راحتی و آسانی نیست چرا که نیازمند آموزش و کسب مهارت می باشد. بنابراین اگر جزء آن دسته از افرادی هستید که می خواهید به صورت مستقیم در بورس فعالیت داشته باشید و به داد و ستد سهام بپردازید، باید ضمن فراگیری اصطلاحات و مفاهیم پایه بورس، با انواع تحلیل ها در بورس از جمله تحلیل بنیادی، تحلیل تکنیکال، تابلو خوانی و … نیز آشنا شوید و با تمرین های مکرر، مهارت لازم را کسب نمایید.

حال با مقاله ای دیگر از سایت کارگزاریاب با موضوع تحلیل تکنیکال در بورس، در خدمت شما سرمایه گذاران هستیم تا به تمام سوالات شما در این خصوص پاسخ دهیم.

در ادامه این مقاله درباره تحلیل تکنیکال چیست؟ چه کاربردی دارد؟ چگونه از تحلیل تکنیکال استفاده کنیم؟ تحلیل تکنیکال چه فرقی با تحلیل بنیادی دارد؟ و … بخوانید.

تحلیل تکنیکال چیست

تحلیل تکنیکال (Technical Analysis) چیست؟

سرمایه گذاران و فعالان بازار سرمایه با استفاده از تحلیل های مختلف و اطلاعات و اخبار اقتصادی-سیاسی اقدام به خرید و فروش سهام شرکت های حاضر در بازار بورس و فرابورس می کنند. تحلیل در بازارهای مالی با هدف کسب سود انجام می شود. به عبارت دیگر تحلیلگر باید با استفاده از ابزارهایی که در اختیار دارد، بازار هدف خود را تحلیل و بررسی کند.

حال یکی از روش های تحلیل سهام، تحلیل تکنیکال است. استفاده از تحلیل تکنیکال در بازار سرمایه سابقه طولانی دارد. تحلیل تکنیکال مدیون افرادی چون چارلز داو (Charles Daw)، ویلیام همیلتون (William P. Hamilton)، رابرت رئا (Robert Rhea)، ادسون گود (Edson Gould) و بسیاری دیگر از افراد مانند نیکلاس دارواس می باشد چرا که این افراد چشم اندازی تازه ای به بازارها دادند و بجای اینکه تنها متکی به اطلاعات شرکت ها باشند، بازارها را به صورت موجی به تصویر کشیدند.

تحلیل تکنیکال تحلیلی است که در آن با قیمت و حجم معاملات سروکار دارید. در واقع با استفاده از نمودار قیمت-زمان ، روند نزولی یا صعودی قیمت و نقاط برگشتی سهم مشخص می شود. تحلیل تکنیکال پرکاربردترین تحلیل های بازارهای مالی می باشد. در تحلیل تکنیکال شما می توانید با استفاده از چارت قیمت و به کارگیری برخی ابزارهای لازم موجود، اطلاعات مورد نیاز خود را استخراج نمایید و روند نزولی یا صعودی سهام را پیش بینی نمایید و در نقاط مناسب اقدام به خرید سهم نمایید یا با کسب سود مورد نظر خود از سهم خارج شوید.

سه فرضی که تحلیل تکنیکال در دل خود دارد

در تحلیل تکنیکال 3 فرض کلی وجود دارد که تحلیلگران حرفه ای آنها را پذیرفته در تحلیل های خود در نظر می گیرند.

- 1. همه چیز در نمودار نهفته است

- 2. حرکت قیمت در روندها

- 3. تاریخ تکرار میشود

همه چیز در چارت پنهان است: چارت ها رفتار سهامداران در قیمت های مخلتف در طول زمان را به طور دقیق نشان می دهند. یک تحلیلگر تکنیکالی تنها چارت و ابزارهای تحلیل تکنیکال را مورد استفاده قرار می دهد و نیازی به داده و اطلاعات دیگری ندارد. در واقع با نگاه تیز و ریزبینانه رفتار دقیق معامله گران و سرمایه گذاران را تشخیص داده که در چه قیمتی، چه حجمی از سهم مورد معامله قرار گرفته است و بعد از آن سهم رشد داشته یا نزولی شده است.

حرکت قیمت در روندها: این فرض به این معناست که قیمت در هر روندی (نزولی یا صعودی) که قرار دارد، به روند خود ادامه می دهد مگر آنکه عاملی موجب تغییر مسیر و روند قیمت گردد.

تاریخ تکرار می شود: در تحلیل تکنیکال مبنای تصمیم گیری، رفتار سهامداران در گذشته می باشد. اگر سهمی در قیمت خاصی واکنش نشان داده و ریزشی شده، قطعا در برخورد بعدی هم واکنش خواهد داشت و در آن نقطعه تعدادی فروشنده وجود دارد.

انواع تحلیل تکنیکال

دو نوع تحلیل تکنیکال داریم:

- تکنیکال کلاسیک

- تکنیکال نوین

چارلز داو تحلیل تکنیکال کلاسیک را پایه گذاری کرد. در این تحلیل ابزارهای ساده استفاده می شود و حجم معاملات پایه انتخاب برای خرید و فروش سهم قرار می گیرد. خطوط حمایت و مقاومت، کانال ها، خطوط روند و الگوهای کلاسیک و … از جمله ابزارهای تکنیکال کلاسیک هستند.

در تکنیکال نوین نیز اغلب اسیلاتور ها و میانگین های متحرک و … مورد استفاده قرار می گیرد و تمرکز زیادی بر روند قیمت دارد. این تحلیل ضعیفتر از تکنیکال کلاسیک می باشد.

مزایا و معایب تحلیل تکنیکال

برخی از مزایای تحلیل تکنیکال به شرح زیر است:

- نسبت به دیگر تحلیل ها، نقاط دقیقتری برای خرید یا فروش می دهد

- از دقت بالاتری برخوردار است

- سرعت تحلیل در تکنیکال بالا بوده و با صرفه جویی زمان، دید خوبی از روند قیمتی سهام ارائه می دهد

- تحلیل تکنیکال ابزارهای کاربردی زیادی دارد که با استفاده از آنها می توان دید بهتر و جامع تری از رفتار سهامداران کسب کرد

- تحلیل تکنیکال تحلیلی جامع بوده که با کسب آن می توانید در همه بازارهای مالی طلا، سکه، بورس، دلار، ارزهای دیجیتال از آن استفاده کنید

اما تحلیل تکنیکال چه معایبی دارد؟

هر تحلیلگر تکنیکالی برداشت شخصی و جداگانه ای از دیگری دارد و پیش بینی های مختلفی ارائه می دهند. گاها پیش می آید که تحلیلگر سهمی را خریده و حالا در چارت سهم به دنبال نکاث مثبت می باشد که این امر موجب می شود نکات منفی برجسته و آشکار را نبیند و در تحلیل خود دچار خطا شود.

تحلیل تکنیکال چه فرقی با تحلیل بنیادی دارد؟

تفاوت بین تحلیل بنیادی و تحلیل تکنیکال چیست، سوال پرتکرار تحلیلگران مبتدی می باشد و می خواهند بدانند هر کدام چه ویژگی ها و چه تفاوت هایی با هم دارند.

تحلیل تکنیکال و تحلیل بنیادی دو روش اصلی تحلیل سهام موجود در بازار بورس می باشد. تحلیل بنیادی به تجزیه و تحلیل صورت های مالی، عملکرد شرکت در دوره های مختلف در طی سال های مالی قبل، برنامه های آتی، برنامه های توسعه ای و … می پردازد. حال آنکه تحلیل تکنیکال بر تغییرات قیمت تمرکز دارد. درواقع با استفاده از چارت قیمت-زمان سهام، روند صعودی یا نزولی را پیش بینی می کند و نقاط مناسب برای خرید و فروش مشخص می گردد. تحلیلگران تکنیکال معتقدند قیمت سهم منعکس کننده تمام اطلاعات مالی و عملکردی شرکت در دسترس سرمایه گذاران می باشد. در واقع به قول معامله گران و تحلیلگران حرفه ای، قیمت تمام اطلاعات را پیشخور کرده و در روند حرکتی خود آشکار می کند.

تحلیل تکنیکال با الگوها و روندها در نمودار قیمت-زمان سروکار دارد، در صورتی تحلیل بنیادی با صورت های مالی منتشر شده شرکت در سامانه کدال.

در کل می توان گفت تحلیل بنیادی براساس اطلاعات مالی شرکت ها، ارزشمند بودن یا نبود سهم مورد نظر را مورد بررسی قرار می دهد. به خصوص تحلیلگرانی که به دنبال سرمایه گذاری بلند مدت در شرکتی هستند، با تکیه بر تحلیل بنیادی اقدام به خرید یا فروش سهم می کنند. گزارش های عملکرد شرکت، مواد اولیه، محصولات و خط تولید مواردی هستند که در تحلیل بنیادی مورد توجه تحلیلگر می باشد.

اما در تحلیل تکنیکال چنین نبوده و بازار هدف در نظر گرفته نمی شود و فقط از روی چارت با استفاده از ابزارهای تکنیکالی، حجم معاملات، روند ها، الگوها، نقاط حمایت و مقاومت و … ، تحلیلگر تصمیم به خرید یا فروش سهم می گیرد.

انواع معاملات با استفاده از تحلیل تکنیکال

معاملات در بازارهای مالی با استفاده از دید سرمایه گذار به سه دسته زیر تقسیم می شود:

- کوتاه مدت یا نوسانگیری: معامله کوتاه مدتی معامله ای است که سهم کمتر از یک ماه به فروش می رسد. در نوسانگیری نیز معامله گر ممکن است در یک روز کاری سهم را بخرد و بفروشد یا برای چند روز نگه دارد و سپس اقدام به فروش کند.

- میان مدتی: خرید سهم و نگهداری تا سه ماه.

- بلندمدت: خرید و نگهداری سهم بالای 6 ماه.

کندل

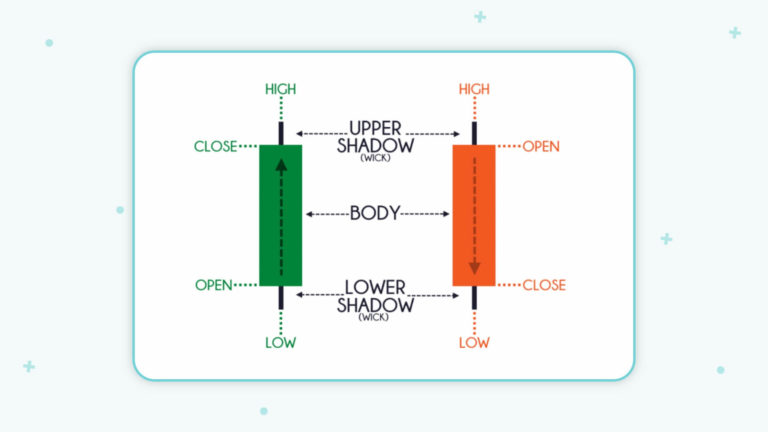

نمودارهای قیمتی در چارت قیمت-زمان به سه صورت خطی، میله ای و شمعی (کندل) نمایش داده می شود. نمدار شمعی نمودار محبوب تکنیکالیست ها می باشد. این نمودار اطلاعات اضافه تری نمی دهد اما به دلیل آنکه می توان قیمت سهم را راحتتر تفسیر کرد بیشتر مورد استفاده قرار می گیرد. نمودار شمعی ژاپنی Candlestick نام دارد و دلیل نام گذاری شباهت آن به ساختار شمع است.

کندل نشان دهنده قیمت اولین معامله، بالاترین قیمت، پایینترین قیمت و آخرین قیمت سهم در یک روز کاری می باشد. هر کندل با اولین قیمت باز و با آخرین قیمت بسته می شود. سایه های پایین و بالای هر کندل به ترتیب بیانگر پایین و بالاترین قیمتی است که سهم به خود دیده است.

تعریف تایم فریم در تحلیل تکنیکال

تایم فریم به معنی دوره زمانی بوده که یکی از اجزای اصلی در چارت قیمت-زمان بوده که در تحلیل تکنیکال مورد استفاده قرار می گیرد. تایم فریم از یک دقیقه تا 1 ساله وجود دارد که سرمایه گذاران بسته به نوع تحلیل خود آنها را مورد استفاده قرار می دهند. حال تایم فریم یک دقیقه ای به این معنی است که هر کندل در مدت زمان یک دقیقه تشکیل شده است. تشکیل کندل در تایم فریم های دیگر نیز به همین شکل است.

اصطلاحات کاربردی در تحلیل تکنیکال

انواع اصطلاحات در تحلیل تکنیکال به شرح زیر است:

- روند صعودی و نزولی: کف ها و سقف های ایجاد شده در جهت رشد قیمت باشند، گوییم روند صعودی است. در روند نزولی نیز سقف ها پایینتر از کف قبلی قرار می گیرد.

- حمایت: در نقاط حمایتی از ریزش قیمت سهام جلوگیری می شود.

- مقاومت: قیمت به نقاط مقاومتی واکنش نشان می دهد و کاهشی می شود.

- حد سود: سودی است که معامله گر می خواهد آن را کسب کند. در تعیین حد سود مقاومت های معتبر در نظر گرفته می شود.

- حد ضرر: ضرری است که تحلیلگر قبول می کند متحمل شود. پایبندی به حد ضرر از ضرر بیشتر بلوگیری می کند.

- اندیکاتورها: از جمله ابزارهای تحلیل تکنیکال هستند که بر روی نمودار قیمت سهم فعال و به نمایش در می آیند تا به وسیله آن نقاط ورود یا خروج سهم بدست آید. معروف ترین اندیکارتورها میانگین متحرک، RSI، ایچیموکو و MACD می باشند.

سخن آخر

تحلیل تکنیکال از جمله تحلیل های معروف و کاربردی و مهم بازارهای مالی است که در بورس، طلا، دلار، ارزهای دیجیتال مورد استفاده قرار می گیرد. اگر خلاصه ای از روند تحلیل تکنیکال در بورس بخواهیم داشته باشیم، باید بگوییم در ابتدا روند نزولی یا صعودی بودن قیمت را تشخیص داده تا مشخص گردد خریدار یا فروشنده هستید، سپس حد سود و حد ضرر خود را مشخص می کنید تا در چه فاصله قیمتی ای قرار داشته باشد. سپس با استفاده از ابزارهای موجود در چارت و با استفاده از اندیکاتورها، نقاط خرید و فروش مناسب و سطوح حمایت و مقاومت اطراف نقاط تعیین شده را مشخص کنید.

تحلیل تکنیکال شاید در بیان ساده به نظر آید اما کسب این مهارت زمان زیاد و آموزش مستمر را می طلبد. کلیات تحلیل تکنیکال در این مقاله آموزش داده شد حال آنکه این موضوع نیازمند آن است که مطالب بیشتری بخوانید و فیلم های آموزشی زیادی تماشا نمایید و سپس در چارت قیمتی سهم مورد نظر خود تمرین نمایید تا به مهارت لازم دست یابید.